Anticiper la cession de son entreprise…mais aussi l’après

Chefs d’entreprises, vous êtes nombreux à anticiper la future cession de votre entreprise. Cette étape importante doit en effet être bien préparée en amont afin de l’optimiser. Si vous avez en tête les différentes actions à mener à bien et n’hésitez pas à prendre conseil pour la réalisation d’un diagnostic de l’entreprise, l’évaluation de son prix de cession, l’étude de la fiscalité relative à la vente, la transmission familiale en bénéficiant du pacte Dutreil,…

…En revanche, qu’en est-il de votre anticipation de l’après cession ? Vous allez disposer d’un capital et là aussi, mieux vaut anticiper pour optimiser.

Que faire de vos liquidités ?

Suite à la cession de votre entreprise, vous allez recevoir des liquidités, souvent très importantes. Passé le cap de la soixantaine, vos préoccupations vont être de recevoir des revenus complémentaires pendant votre retraite mais aussi de protéger vos proches et de préparer votre transmission.

Un bilan et la mise au point d’une stratégie adaptée à votre situation vous permettra d’anticiper l’après. Là encore, l’anticipation vous permettra de prendre en compte différents leviers d’optimisation. En effet, selon le réinvestissement ou non des sommes, les conséquences en termes de droit de succession vont être différentes.

Différentes solutions peuvent être envisagées pour optimiser cette transmission. Selon votre préférence et votre patrimoine existant, vous pouvez vous tourner vers des solutions immobilières et/ou financières.

Si votre préférence va vers l’immobilier, et notamment les solutions « pierre-papier » avec les SCPI, nous vous suggérons de ne pas y investir tout votre capital. En effet, la SCPI est un placement à long terme (de 10 à 20 ans) avec des délais de vente parfois longs (plusieurs semaines voire quelques mois) et qui comporte des risques de variations de son rendement.

Nous vous conseillons de prendre en considération parmi vos investissements le contrat d’assurance-vie et le contrat de capitalisation.

Investir le capital dans l’assurance-vie…

Les contrats d’assurance-vie permettent à la fois de répondre à un objectif de placement susceptible de générer un complément de revenu dans des conditions fiscales intéressantes et également d’organiser la répartition des capitaux transmis au(x) bénéficiaire(s) en cas de décès.

Si les conditions fiscales varient entre les versements effectués avant ou après 70 ans, ils restent dans tous les cas un outil fiable et avantageux de capitalisation et de distribution.

En effet, les sommes investies ne sont pas bloquées et le souscripteur peut retirer, quand il le souhaite, tout ou partie de son épargne sans entraîner la clôture de son contrat. Il peut également continuer à l’alimenter à tout moment. Et en l’absence de retraits, les gains générés ne supportent pas l’impôt sur le revenu, seuls les prélèvements sociaux (17,2 %) sont prélevés chaque année

Quant à la souplesse de rédaction de la clause bénéficiaire, elle permet une transmission des capitaux décès aux bénéficiaires désignés, dans la limite toutefois des primes manifestement exagérées ou de la qualification du contrat d’assurance-vie en donation indirecte.

Les capitaux versés aux bénéficiaires ne font pas partie de la succession de l’assuré. De plus, la clause bénéficiaire permet également de déterminer la nature des droits : pleine propriété, usufruit, nue-propriété.

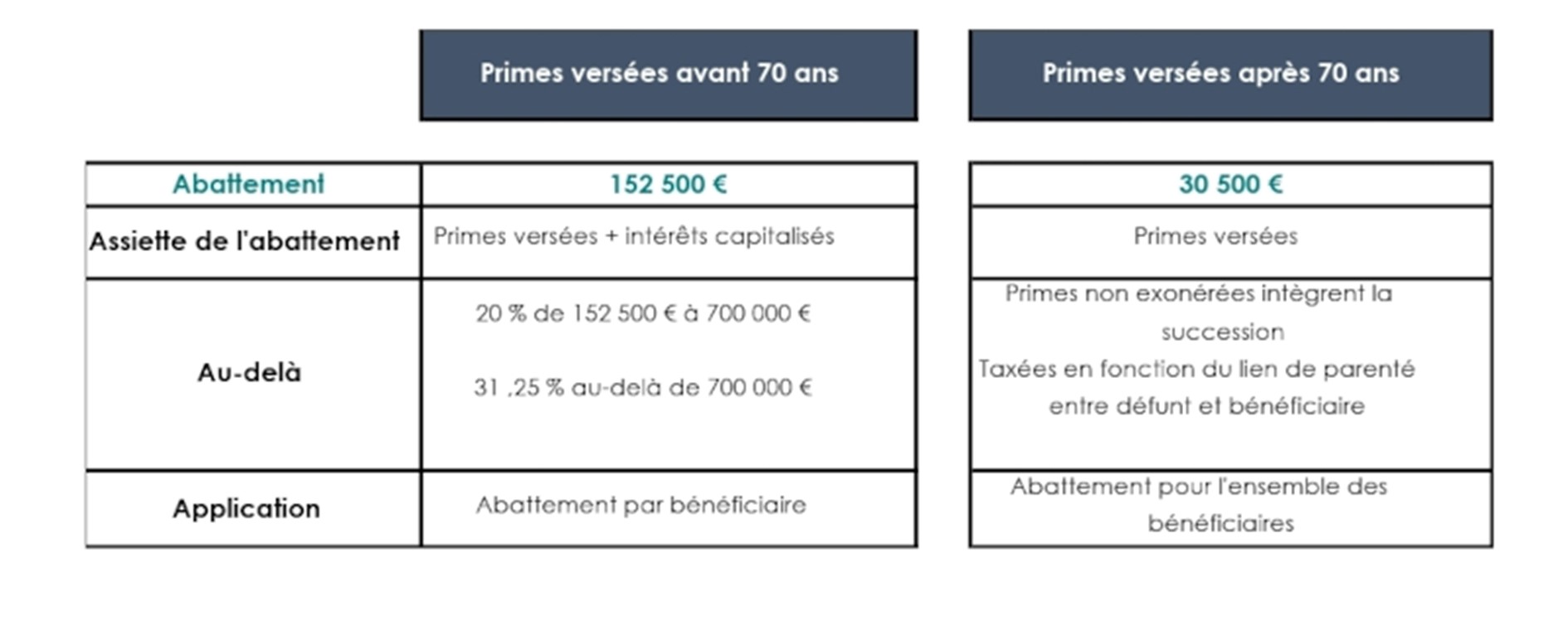

Quant à la fiscalité, les capitaux décès des contrats bénéficient d’une imposition forfaitaire rappelée dans ce tableau récapitulatif :

A noter : quel que soit l’âge du souscripteur lors du versement des primes, les capitaux transmis au conjoint survivant ou au partenaire de PACS sont exonérés de droit, à l’exception des prélèvements sociaux sur les intérêts qui restent dus.

… Ou dans un contrat de capitalisation

Le contrat de capitalisation présente des attraits financiers et fiscaux très proches de ceux de l’assurance-vie. Financièrement, ils sont même leur réplique exacte. Il s’en distingue cependant car il ne repose pas sur la couverture d’un risque et n’est pas dépendant de la durée de vie du souscripteur.

En cas de décès, à la différence du contrat d’assurance vie, le contrat de capitalisation est intégré à l’actif successoral et transmis aux héritiers : la valeur de rachat du contrat est incluse dans l’actif successoral et soumise aux droits de succession. L’antériorité fiscale du contrat sera conservée.

A noter : les prélèvements sociaux ne sont pas dus en cas de décès, ce qui représente une économie non négligeable pour des contrats de capitalisation avec de fortes plus-values.

Ce contrat permet ainsi d’épargner à long terme et de bénéficier d’une large palette de supports d’investissement, s’adaptant selon le profil risque du souscripteur.

Cas pratique

Prenons l’exemple, de la famille Louis.

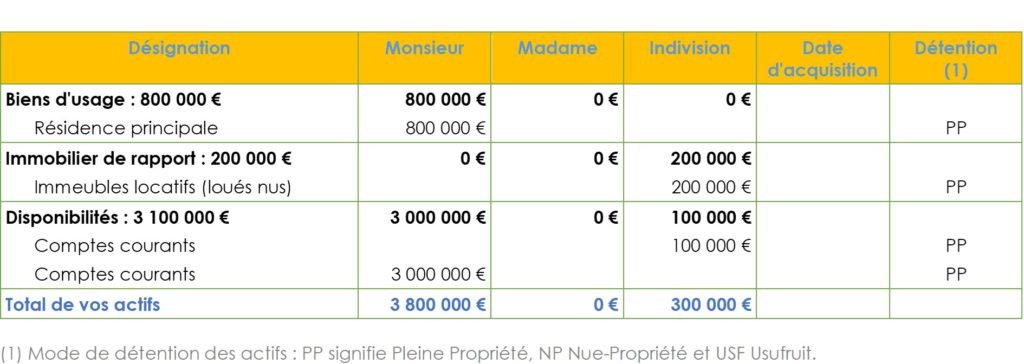

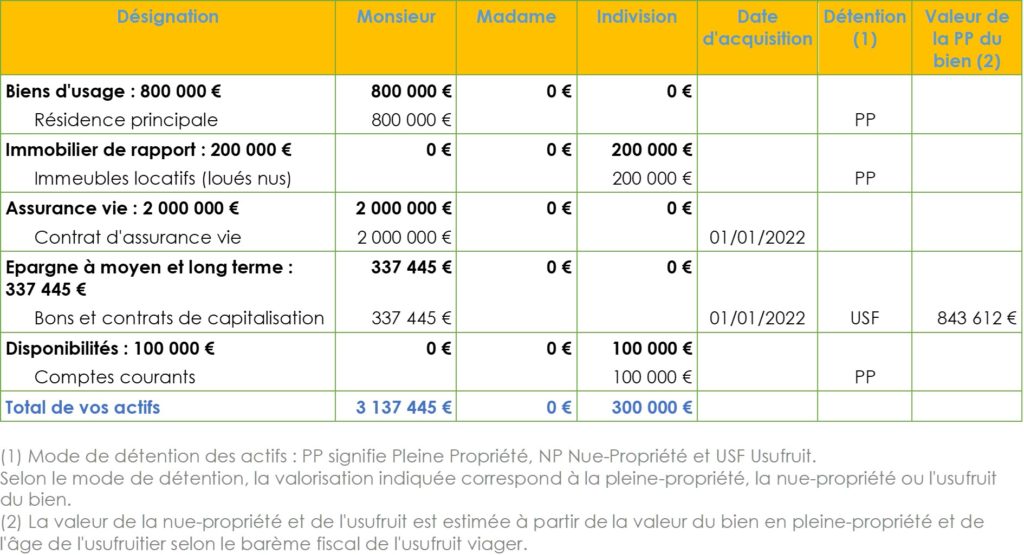

Après la vente de son entreprise, Monsieur Philippe Louis, 65 ans, dispose de 3 000 000 € de liquidités sur son compte courant. Il est marié sous le régime de la séparation de biens. Monsieur et Madame Louis ont 2 enfants majeurs, Stéphanie et Denis.

Le total de leur actif est de 4 100 000 €.

Monsieur Louis s’interroge sur le placement de ses liquidités post-cession. Ses objectifs sont de disposer de revenus complémentaires pour sa retraite, de protéger Thérèse, son épouse, et de préparer sa succession.

Voici ce qui se passerait pour sa succession, selon 4 hypothèses de placement.

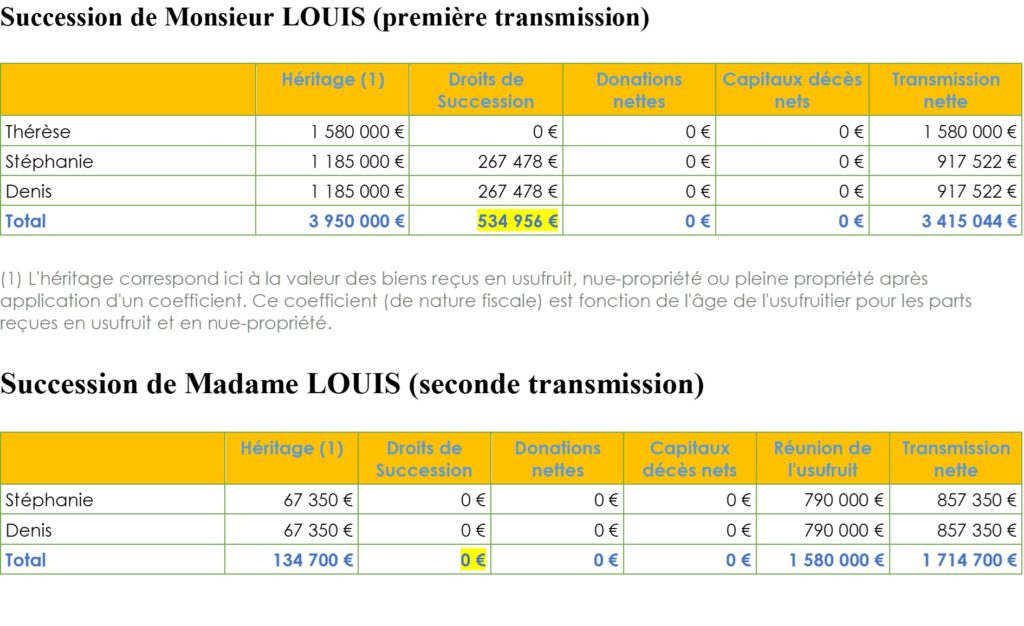

1ère hypothèse : pas de réinvestissement

Monsieur Louis a hésité entre différents placements, et tout à l’enthousiasme de son début de retraite, a repoussé son choix. Voici ce qui passe pour sa succession…

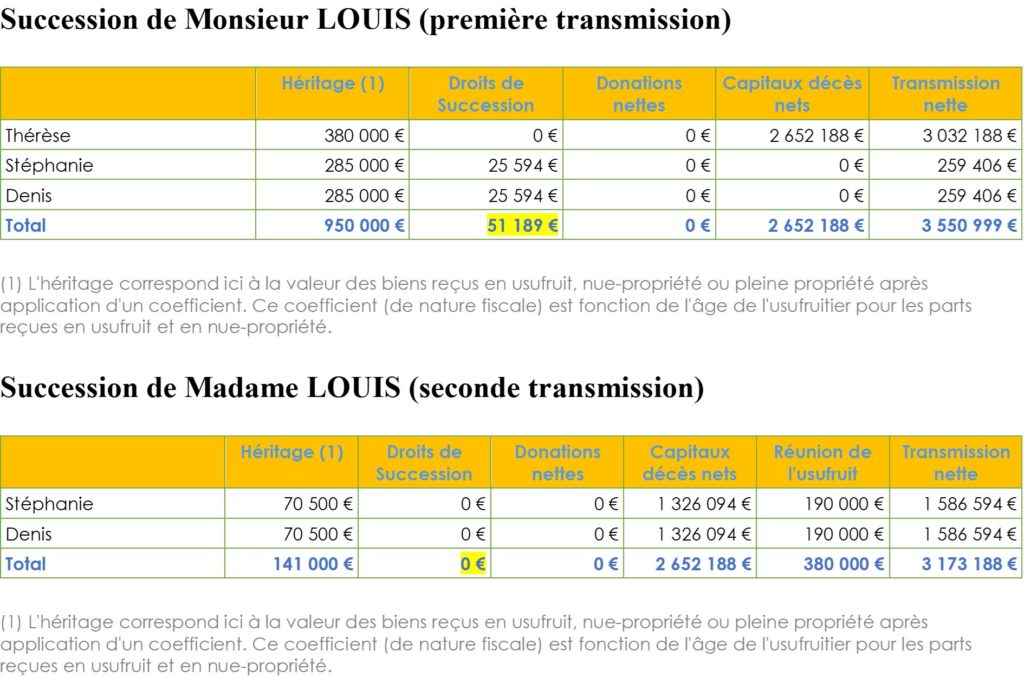

Aucune option de donation au dernier vivant n’a été renseignée au profit de Madame Louis. Nous avons supposé qu’en cas de décès de Monsieur Louis, Madame recevrait la totalité de la masse successorale en usufruit. En effet, cette solution favorise la transmission du patrimoine vers les enfants, tout en assurant au conjoint survivant la jouissance des biens de la succession.

2ème hypothèse : réinvestissement en assurance-vie – clause bénéficiaire : épouse et chacun des enfants à parts égales en pleine propriété

Monsieur Louis a décidé de tout investir en assurance-vie et rédige la clause bénéficiaire du contrat en désignant son épouse et ses enfants à parts égales en pleine propriété.

Voici la nouvelle répartition des actifs du couple :

A la date de souscription du contrat de Monsieur Louis en 2022, la fiscalité applicable aux capitaux décès relève des dispositions de l’article 990 I du CGI qui prévoit pour chaque bénéficiaire un barème à trois tranches :

- De 0 à 152.500 euros : 0 %

- De 152.500 euros à 852.500 euros : 20 %

- Au-delà : 31,25 %

Madame Louis est quant à elle un bénéficiaire privilégié. En effet, les capitaux décès transmis au conjoint survivant via l’assurance-vie sont exonérés de l’imposition de 31,25 %. Les prélèvements sociaux sur les intérêts restent dus.

–>Ainsi aucune imposition sur les capitaux décès ne sera due, à l’exception des prélèvements sociaux sur les intérêts.

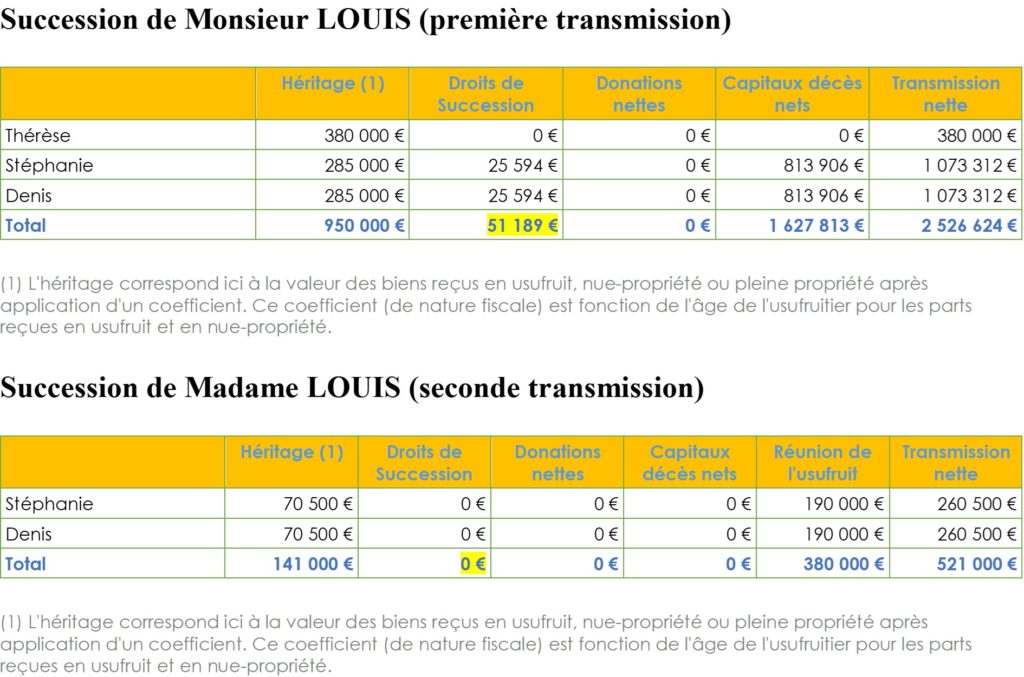

3ème hypothèse : réinvestissement en assurance-vie – démembrement de propriété ; usufruit pour l’épouse et nue-propriété pour les enfants

Monsieur Louis a décidé de tout investir en assurance-vie comme dans l’hypothèse précédente, mais avec un démembrement de propriété.

La clause bénéficiaire est dite « démembrée » lorsque le souscripteur du contrat désigne deux types de bénéficiaires : l’un pour l’usufruit, l’autre pour la nue-propriété. Ainsi au décès du souscripteur, les capitaux seront versés à l’usufruitier qui en aura la libre disposition à condition de restituer un capital équivalent au(x) nu-propriétaire(s). Au décès de l’usufruitier, l’usufruit s’éteindra au profit des nus-propriétaires sans droit supplémentaire.

En choisissant, son épouse comme usufruitière du contrat, Monsieur Louis a ainsi la garantie que celle-ci disposera des capitaux jusqu’à la fin de sa vie. Et en désignant ses enfants comme nus-propriétaires, Stéphanie et Denis bénéficieront de la restitution des capitaux au décès de leur maman sans avoir à acquitter de droit de succession.

Avec cette technique, Monsieur LOUIS commence la transmission de son patrimoine aux enfants, sans pour autant appauvrir son épouse. En effet, Madame Louis ayant l’usufruit des capitaux, elle pourra en percevoir les revenus.

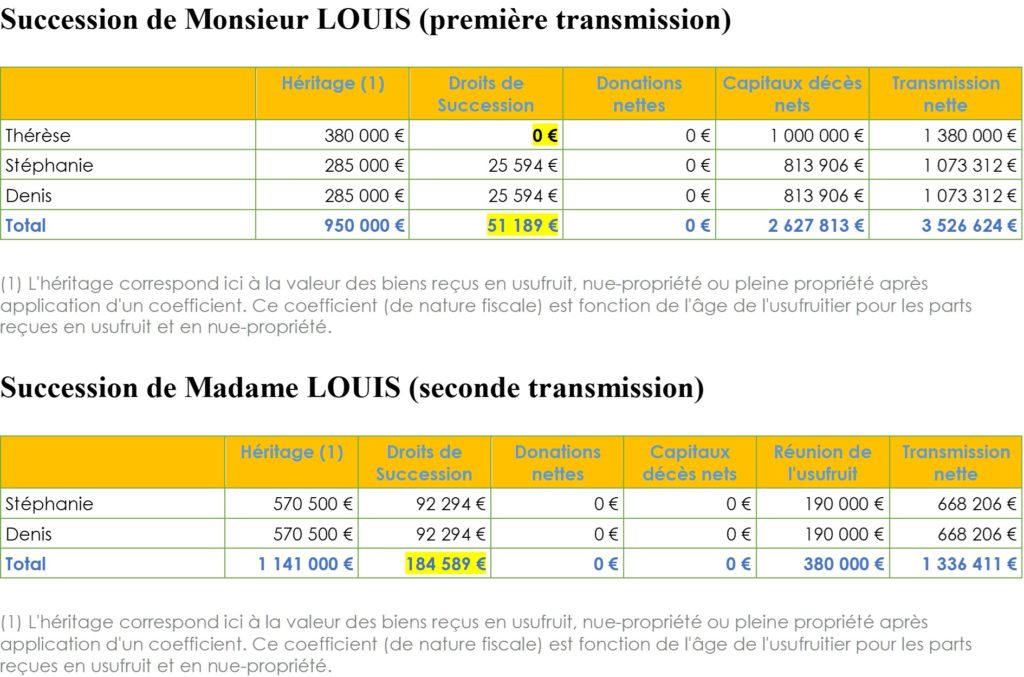

4ème hypothèse : réinvestissement mixte assurance-vie et contrat de capitalisation

Monsieur Louis, dans cette dernière hypothèse répartit son capital entre assurance-vie et contrat de capitalisation.

Un choix mixte a pour objectif de combiner les avantages de l’assurance-vie et de la capitalisation afin notamment de faire profiter au maximum ses enfants de l’abattement de 152.500 € de l’assurance-vie et de l’abattement de 100.000 € dans le cadre des donations.

En effet, un contrat de capitalisation peut faire l’objet de donation en pleine propriété ou en démembrement afin d’optimiser la transmission de son patrimoine.

Monsieur Louis choisit d’investir 2 000 000 € en assurance-vie (1 000 000 € par enfant) et 1 000 000 € dans un contrat de capitalisation dont la bénéficiaire est Madame. Ce contrat de capitalisation va être démembré et Monsieur Louis va transmettre la nue-propriété de ce contrat à ses enfants.

Voici la nouvelle répartition des actifs du couple :

Et ce qui se passe lors de la succession :

Dans cette hypothèse, Monsieur Louis a procédé à la donation-partage avec réserve d’usufruit avant ses 65 ans, la nue-propriété est donc valorisée 60% de la pleine propriété. Le coût marginal de la donation est le suivant : 60%*45% soit 27%.

Pour Memo : le coût marginal de transmission par l’assurance-vie au-delà de 852.500 euros est de 31.25%.

Au décès de Madame Louis, les enfants obtiennent ainsi la pleine propriété sans complément de droits de mutation à titre gratuit à payer.

CONCLUSION

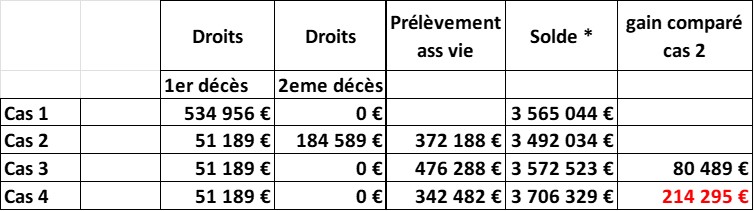

cette 4ème hypothèse s’avère la plus intéressante en termes de droits de succession.

Tableau de synthèse des droits selon chaque cas :

*le solde est obtenu en déduisant les droits et prélèvements de l’actif total de 4 100 000 €.

Pour plus d’informations ou une simulation personnalisée, n’hésitez pas à nous contacter.

A NOTER : Les dispositifs présentés dépendent de la situation fiscale et patrimoniale individuelle de chaque client. Les informations fournies ne sont qu’une présentation de dispositifs fiscaux et/ou d’investissements et ne sauraient constituer un conseil de la part du cabinet en gestion de patrimoine. Il est rappelé que préalablement à tout investissement, il est nécessaire de contacter votre conseiller habituel afin d’en évaluer le caractère adapté à votre situation personnalisée et qu’il puisse vous exposer toutes les modalités et vous présenter en détail les risques inhérents associés.